Cos’è il mercato primario

Ti sei avvicinato da poco al mercato dei capitali ed è normale avere tante domande e una di queste è: cos’è il mercato primario?

Ti sei avvicinato da poco al mercato dei capitali ed è normale avere tante domande e una di queste è: cos’è il mercato primario?

Se hai un po’ di tempo cercherò di spiegarti cos’è il mercato primario in questo articolo.

Innanzitutto devi sapere che i mercati dei capitali non sono delle entità astratte di cui senti parlare solo in tv o nei quotidiani ma sono un luogo dove tantissimi individui scambiano tra di loro, a un determinato prezzo, degli strumenti finanziari.

Questi possono essere per esempio fondi di investimento, obbligazioni, azioni, ETF ecc.

Mentre una volta i mercati dei capitali erano un posto in cui gli investitori urlavano le loro offerte di acquisto e vendita adesso, grazie alla tecnologia, quasi tutto è virtuale.

Se acquisti azioni o obbligazioni non ti daranno più un semplice foglio di carta ma vedrai solo una transazione nel conto online presso la tua banca o con il broker che usi.

Nel tuo conto titoli vedrai solo una lista di “ticker” (codici univoci che identificano le società quotate) a simboleggiare lo strumento finanziario acquistato.

Ma arriviamo adesso al dunque.

COS’E’ IL MERCATO PRIMARIO

E’ il mercato dove gli strumenti finanziari di nuova emissione vengono collocati a chi ha capitali disponibili da investire.

Soggetti come società, il governo di uno stato o anche istituzioni pubbliche possono ottenere dei fondi per finanziare determinati investimenti attraverso l’emissioni per esempio di azioni o titoli di debito.

Dopo aver risposto alla domanda cos’è il mercato primario ora ti voglio spiegare come funziona tale mercato.

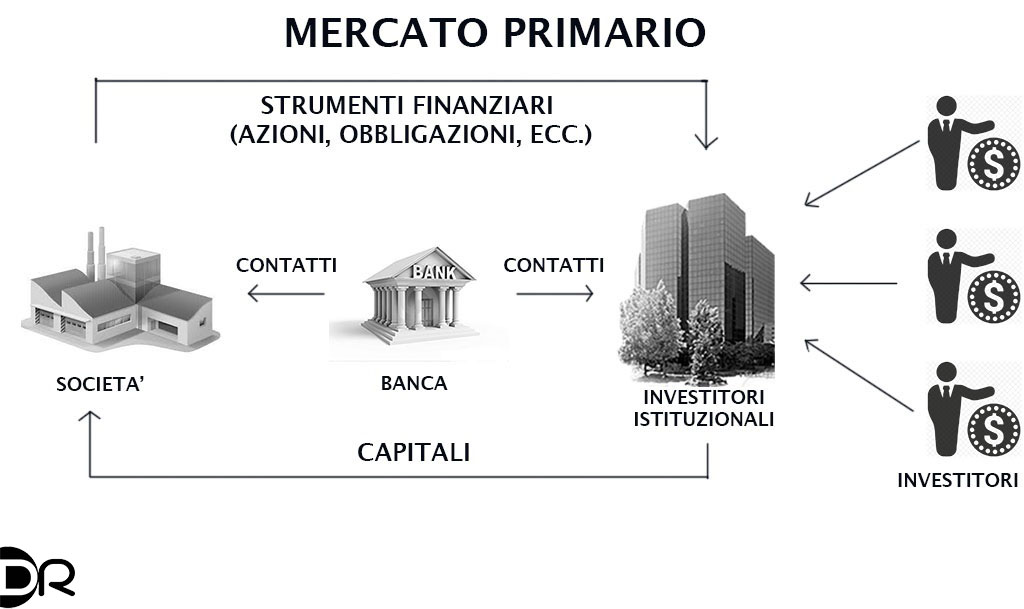

Per spiegarlo ho preparato la seguente immagine, a volte un’immagine vale più di mille parole, no?

In questo modo hai una visione generale di tutti i soggetti coinvolti nel processo: una società ha bisogno di capitali per effettuare degli investimenti, la banca agisce come intermediario tra gli investitori istituzionali che hanno il capitale disponibile e la società.

Gli investitori istituzionali possono essere fondi d’investimento, hedge fund, banche d’affari ecc.

Questi avranno la disponibilità di capitale in quanto ci saranno degli investitori come puoi essere tu, io o altri che offrono il proprio capitale. Il loro compito è gestirlo al meglio e preferibilmente farlo crescere nel tempo.

Una volta trovati gli investitori istituzionali la società emette lo strumento finanziario più adatto per raccogliere il capitale necessario (di solito si tratta di azioni e/o obbligazioni).

La banca che fa da intermediario prenderà le sue commissioni per il lavoro svolto di contatto tra le parti e di supervisione nel processo di collocamento.

Gli investitori istituzionali invece inizieranno a essere remunerati sulla base dello strumento finanziario che è stato emesso, se azioni sarà un eventuale apprezzamento del capitale e/o dividendi, se obbligazioni saranno interessi.

Hai capito pertanto che il mercato primario è quella parte del mercato dei capitali che ha a che fare con gli strumenti finanziari di nuova emissione. Ecco quindi cos’è il mercato primario.

Una volta che l’emissione iniziale è completata, qualsiasi ulteriore scambio di quel titolo sarà condotto sul mercato secondario.

DIFFERENZE TRA MERCATO PRIMARIO E SECONDARIO

Interessante è vedere le differenze tra questi due tipi di mercato che insieme compongono il mercato dei capitali. Ho riassunto le differenze in questa tabella:

| MERCATO PRIMARIO | MERCATO SECONDARIO |

| Prezzo dello strumento finanziario è fisso | Prezzo dello strumento finanziario è variabile e dipende dalla domanda e dall’offerta |

| Solo per acquisti | Possibile sia l’acquisto che la vendita |

| L’ordine è dato per mezzo di un agente/intermediario (di solito una banca) | L’ordine è dato attraverso un intermediario (di solito un broker o una banca) |

| Periodo di tempo limitato | Periodo di tempo illimitato |

| Basso numero di partecipanti | Numero di partecipanti elevato |

METODI DI RACCOLTA CAPITALE NEL MERCATO PRIMARIO

- IPO (Initial Public Offering)

- Private placement

- Emissione di diritti

L’IPO è quello che credo il sistema più conosciuto per raccogliere capitale da parte di una nuova società.

L’initial public offering (o OPS in italiano, offerta pubblica di sottoscrizione) si ha nel momento in cui una società, per quotarsi in borsa, emette nuove azioni.

Può anche avvenire tramite la procedura del book building, se non sai cos’è il book building ti consiglio di leggere l’articolo che ho scritto qualche tempo fa.

Un’esempio di IPO, molto discussa, che è avvenuta qualche mese fa negli Stati Uniti:

Ipo Spotify

Il private placement consiste nel vendere strumenti finanziari direttamente agli investitori. La transazione avviene in modo privato e non c’è emissione di un prospetto con le caratteristiche dell’offerta come avviene con l’IPO.

E’ caratterizzato anche da un numero minore di investitori, infatti una volta venduti gli strumenti finanziari, questi saranno concentrati in poche mani;

Un’esempio di private placement che riguarda l’emissione di un obbligazione:

Bond Carige

Con l’emissione di diritti una società può aumentare il proprio capitale offrendo la precedenza nella sottoscrizione delle nuove azioni a chi è già azionista. Questo consente a chi è già azionista di salvaguardare la propria quota.

I diritti, se esercitati, permettono di acquistare le azioni a un determinato prezzo ed entro un determinato periodo di tempo.

Un’esempio di aumento di capitale con emissione di diritti:

Diritti aumento di capitale Prysmian

CONCLUSIONI

Quindi ricapitolando cos’è il mercato primario volevo elencare qui di seguito le sue caratteristiche principali che emergono da quanto scritto:

– il beneficiario è il soggetto emittente lo strumento finanziario;

– lo scopo è quello di raccogliere capitale per finanziare investimenti;

– riguarda l’emissione di nuovi strumenti finanziari che devono essere collocati ai cosiddetti “investitori istituzionali”;

– permette il collegamento tra chi ha bisogno di capitale e chi vuole impiegare il capitale.

In breve nel mercato primario vengono creati nuovi strumenti finanziari che vengono offerti direttamente al pubblico degli investitori.

Il presente contenuto è ai soli fini didattici e di discussione, fai le tue ricerche prima di investire (do your own research before invest).

________________________________________________________________________

Rimaniamo in contatto! Iscriviti alla newsletter. Con cadenza mensile ti offro idee e spunti presi da interviste, articoli, ricerche o altro.

So che il tuo tempo è prezioso perciò ti garantisco che per leggerla impiegherai NON più di 5 minuti.